Od 1. 7. 2023 ČNB zrušila DSTI – jeden z nejzásadnějších parametrů, kvůli kterému řada lidí nedosáhla na hypotéku. Toto uvolnění přinese pozitiva hlavně pro klienty, kterým hypotéka nevyšla z důvodu bonity.

Co označoval parametr DSTI

Ukazatel DSTI vyjadřoval až do 30.6.2023 poměr mezi výší měsíčních splátek všech úvěrů a čistým měsíčním příjmem žadatele o úvěr. Byl to nejzásadnější parametr pro schválení výše hypotéky – a tedy nejčastěji poskytnutí hypotéky bránil. Dokud platil, splátky nemohly přesáhnout 45 % vašeho čistého měsíčního příjmu. U žadatelů do 36 let to bylo 50 %. Konečné posouzení schopnosti splácet hypotéku bude ale i nadále spadat do kompetence banky.

Proč ČNB přistoupila ke zrušení DSTI

Důvodem zrušení DSTI je fakt, že ani po růstu cen nemovitostí, zvýšení inflace a cen energií nestoupl počet nesplácených úvěrů. Češi jsou v tomto ohledu velmi zodpovědní a splácí své závazky spolehlivě.

Odborníci do budoucna navíc očekávají snížení úrokových sazeb i cen nemovitostí. Tento limit tak ztratil smysl – pokud klienti zvládají vysoké splátky, budou po refixaci hypotéky bez problémů splácet nižší částky.

Navíc je rozumné nechat rozhodování o poskytnutí hypotéky na samotné bance. Ta má interní kritéria hodnocení, své klienty si důkladně prověří a může lépe posoudit individuální situaci každého žadatele.

Doporučení: Nikdy účelově nenavyšujte své příjmy těsně před žádostí o hypotéku. Banka by to mohla posoudit jako úvěrový podvod.

Jak zrušení DSTI řeší banky

Banky provádí takzvaný scoring, neboli finanční analýzu žadatelů o hypotéku. Není v zájmu ani jedné strany zadlužovat klienty, kteří by nezvládali svoji finanční situaci. Hypotéka je dlouhodobý závazek a je nutné k tomu tak přistupovat.

Proto banky od 1. 7. 2023 DSTI nastavily ve svých vnitřních schvalovacích systémech. A toto nastavení je velmi individuální:

- Některé banky DSTI nově neuplatňují vůbec.

- Jiné banky nastavily DSTI na maximální hodnotu 60–70 % podle bonity.

- Jedna banka ponechává DSTI beze změn, tedy ve stejné výši jako doteď.

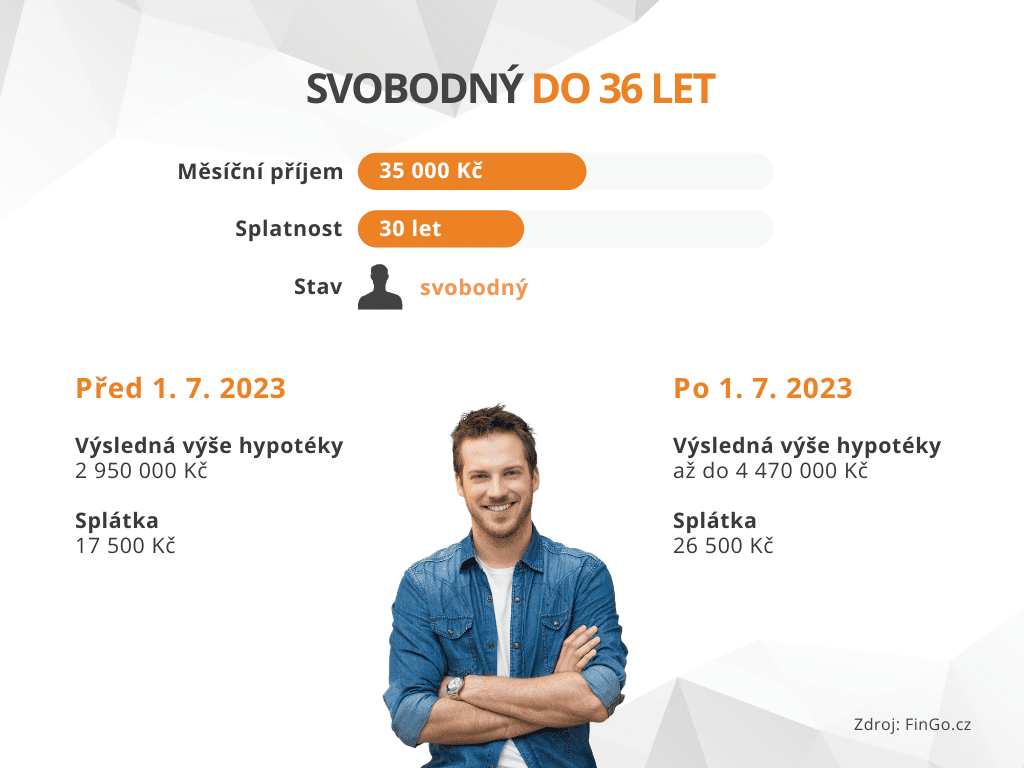

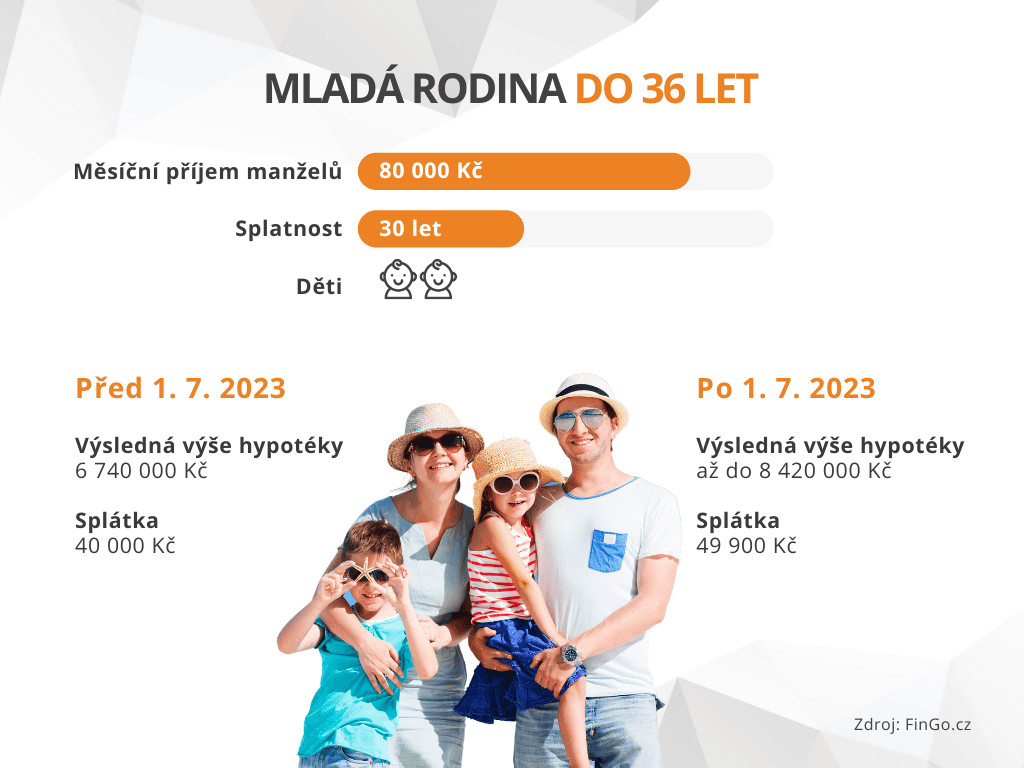

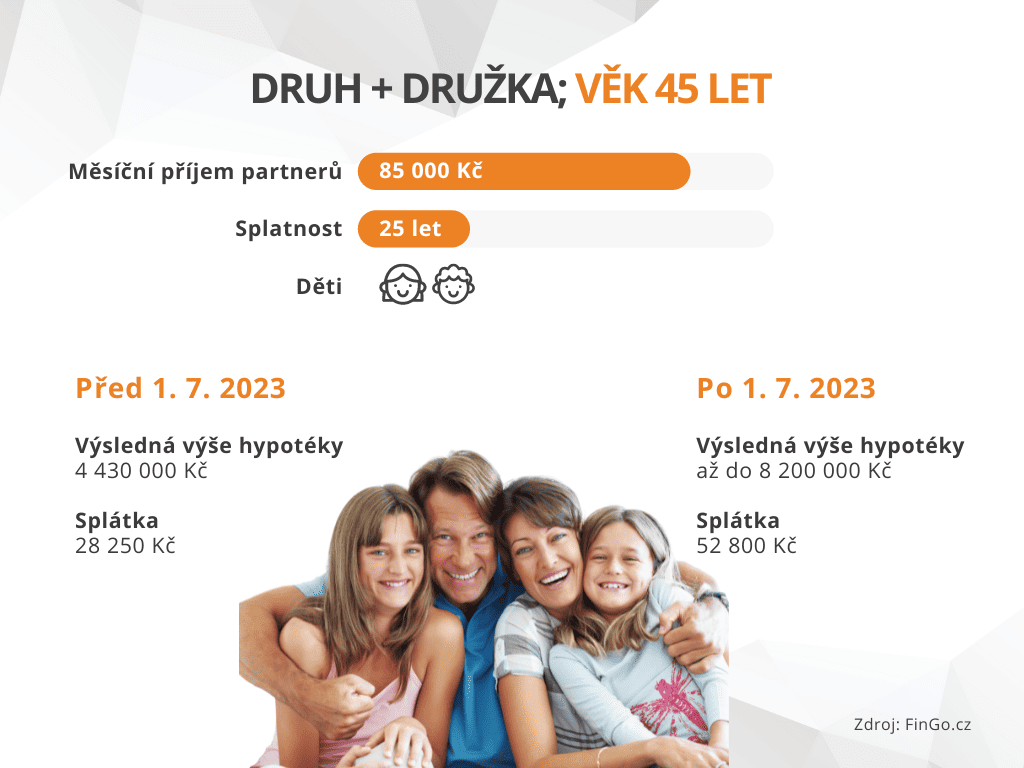

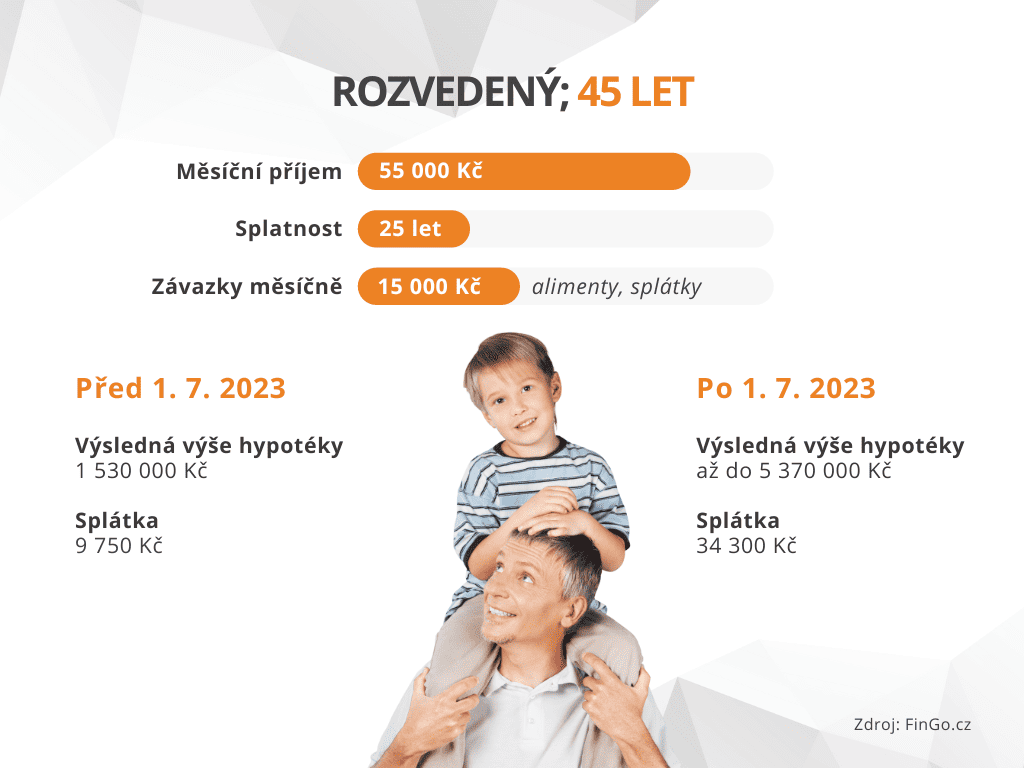

Výše hypotéky před a po zrušení DSTI

Ukážeme si ilustrační příklady hypoték. Počítáme přitom s úrokovou sazbou 5,9 %, LTV do 80 % a uvádíme nejvyšší nabízené úvěry.

Komu zrušení DSTI nejvíc pomůže

Zrušení parametru DSTI pomůže hlavně klientům s nižšími příjmy, rodinám s dětmi a lidem, kteří už nějaké závazky mají.

Už tedy nemusíte složitě splácet všechny závazky ještě před podáním žádosti o hypotéku, abyste si vylepšili bonitu. Pokud nejste předlužení, na vysněnou nemovitost dosáhnete snáze.

Parametry LTV a DTI dál platí

LTV je poměr výše hypotéky k ceně nemovitosti. Kvůli přetrvávajícímu nadhodnocení cen nemovitostí dál platí horní hranice LTV ve výši 80 % hodnoty nemovitosti. Klientům do 36 let banka půjčí na 90 % hodnoty nemovitosti.

DTI je celkový dluh žadatele v násobcích jeho čistého ročního příjmu. Dál platí i tento ukazatel – nerozhodoval ale tolik jako DSTI. Podle ČNB dluh nesmí přesáhnout 8,5násobek ročních čistých příjmů u starších žadatelů a 9,5násobek u žadatelů do 36 let.

Tip: Podívejte se i na další pojmy, které se vám při žádosti o hypotéku budou hodit. Přehledně jsme je pro vás sepsali v hypotečním slovníku.

Jak postupovat při žádosti o hypotéku

Obraťte se na hypotečního poradce FinGO a proberte s ním nové příležitosti po zrušení DSTI. Věříme, že pro vás bude mít lepší zprávu než doteď.

Ve FinGO navíc dokážeme vaši bonitu u jednotlivých bank prověřit dopředu, aniž by se případný negativní výsledek zanesl do registrů. Získáme pro vás i předběžné nabídky úvěrů. Hned tak víte, u které banky budete mít úspěch a za jakých podmínek.