Hypotéka je dlouhodobý závazek, který splácíte klidně 30 let. Musíte tedy počítat s mnoha situacemi, které během toho můžou nastat. Sazby se mění, vzrostla inflace, trh s nemovitostmi stagnuje… Pokud máte uzavřenou smlouvu s fixací, čeká vás jistě doba, kdy fixace hypotéky skončí. A možná si kladete otázku, co potom.

Délka fixace hypotéky

V Česku lidé nejčastěji volí fixaci na 5 let. Můžete ji mít ale třeba jen roční nebo také 10letou. Délka fixace by měla vždy odpovídat situaci, ve které se nacházíte. Zvažte také, jaká máte očekávání do budoucna – jestli raději riskujete, nebo u vás sazba tolik nerozhoduje a chcete mít spíš klid.

V současné době, kdy jsou sazby hypoték na vrcholu, nemá smysl volit fixaci na 7 – 10 let. Aktuální situace nabádá spíše ke kratší fixaci – ideálně na 3 roky. Prognózy říkají, že právě do 3 let sazby klesnou. Proto tato délka fixace dává největší smysl.

Nejvýhodnější sazby banky standardně nabízí při fixaci na 5 let. Dá se říct, že v této kategorii se banky o klienty přetahují a nabízí jim „akční sazby“ na určité období. Můžete se tak dostat i pod úrok 5,5 %.

Oproti tomu fixace na 1 rok aktuálně velký smysl nedává, protože snížení základní sazby se nečeká tak rychle. Navíc je roční fixace drahá – dostáváme se až k 7% sazbě.

Jak se připravit na konec fixace hypotéky

Pokud Vám končí fixace za rok nebo dva, máte dost času se na to připravit a rozhodnout se, co je pro vás na další období důležité. Priority, které jste měli na začátku hypotéky, už totiž nemusí platit. Můžete mít jiné požadavky a přání, jinou finanční i rodinnou situaci.

V zásadě může nastat některá z těchto 3 situací:

1. Počkáte na konec fixace

Sami nebudete nic dělat a počkáte si, až vás banka sama osloví s novou sazbou a nabídkou fixace. Je to pohodlné, ale můžete být nepříjemně překvapení. Nová sazba nejspíš nebude tak výhodná, jakou by vám nabídla konkurence.Banka vám navíc nedá moc času na rozhodnutí. A dokonce se může stát, že vás neosloví vůbec.

Pak je důležité, abyste se o novou sazbu sami zajímali minimálně měsíc před koncem fixace. Stačí do banky napsat e-mail. Když to odložíte, už může být pozdě na přechod do jiné banky.

Pokud zůstanete dál u stejné banky, má to své výhody: nemusíte měnit předmět zástavy, nemusíte znovu dokládat svou bonitu a vyhnete se nutným poplatkům.

Tip: Když během trvání hypotéky zůstanete ve spojení se svým poradcem z FinGO, můžete s ním situaci pravidelně konzultovat.

2. Zvážíte refinancování

Náš hypoteční specialista vám zdarma porovná nabízené sazby ve všech bankách. Vy si pak vyberete tu, která vám nejvíc vyhovuje. Odborník vám doporučí i nejvýhodnější dobu nové fixace v závislosti na situaci na trhu.

Novou hypotéku na refinancování můžete sjednat až 3 roky dopředu. Navíc si můžete prodloužit dobu splatnosti o několik let – tím si rozložíte splátky, které pak budou o něco nižší. Jen si dejte pozor na splatnost, která musí být stále do věku 70 let, případně musíte přidat mladšího spoludlužníka. Při refinancování můžete hypotéku i navýšit. To se hodí, pokud potřebujete peníze například na modernizaci bydlení.

Při refinancování do jiné banky se ale připravte na to, že musíte dokládat svou bonitu a mít dostatečnou zástavu. Kromě toho se nevyhnete nutným poplatkům – například za vklad do katastru nemovitostí.

Tip: Bonitu za vás dokážeme jednoduše ověřit až u 9 poskytovatelů hypoték.

3. Hypotéku nebo její část zdarma splatíte

Výročí smlouvy můžete využít ke splacení až 25 % z celkové výše dluhu, případně hypotéku doplatit. A to zcela bezplatně. Tuto možnost ale moc klientů nevyužívá, spíše se přiklání k refinancování. Pro většinu lidí totiž nedává smysl vydat se ze všech úspor, které potřebují třeba na koupi nového auta, na dovolenou nebo jiné potřeby rodiny.

Jak si snížit budoucí splátky hypotéky

Základní pravidlo zní – sledovat dění na trhu. Naštěstí to nemusíte dělat sami, rád vám s tím pomůže hypoteční specialista FinGO. Naši odborníci mají přehled o sazbách v různých bankách a doporučí vám ten nejvýhodnější čas na refinancování. Většinou totiž dopředu ví, která banka zlevní, nebo naopak zdraží.

Štěstí přeje připraveným. Na poslední chvíli se refinancuje těžko a nemusíte to ani stihnout.

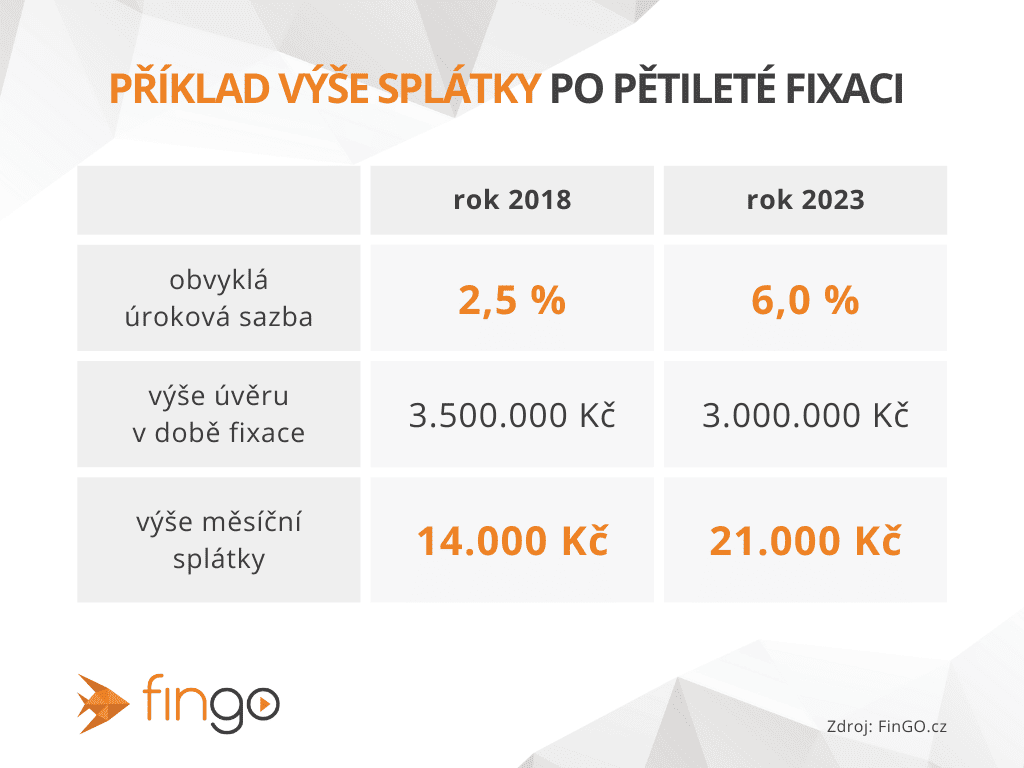

Příklad nové splátky hypotéky

Pro lepší představu vycházejme z tohoto příkladu:

Klient si bral v roce 2018 hypotéku ve výši 3,5 milionu Kč s fixací na 5 let. Jeho sazba byla na úrovni 2,5 % a splácel 14 tisíc Kč měsíčně. V roce 2023 mu skončila fixace. Nyní dostane sazbu 6 %. Nová splátka bude tedy 21 tisíc Kč (o 7 tisíc Kč měsíčně vyšší), což je poměrně velký rozdíl.

Klient má tyto možnosti řešení:

1. Délku splácení si prodlouží až na 30 let a sníží si tak měsíční splátku

Příklad: V roce 2023 je jeho jistina už jen ve výši 3 milionů Kč. Úroková sazba je 6 %, splátka tedy bude 17 800 Kč.

Tato možnost se hodí spíš pro mladé klienty, protože splatnost je maximálně do 70 let věku. Klienti nad 40 let by do závazku museli přidat mladšího spolužadatele, který má dostatečný příjem na to, aby hypotéku splácel.

Některé banky nabízí takzvanou „štafetovou hypotéku”, kdy závazek převezmou děti původních dlužníků.

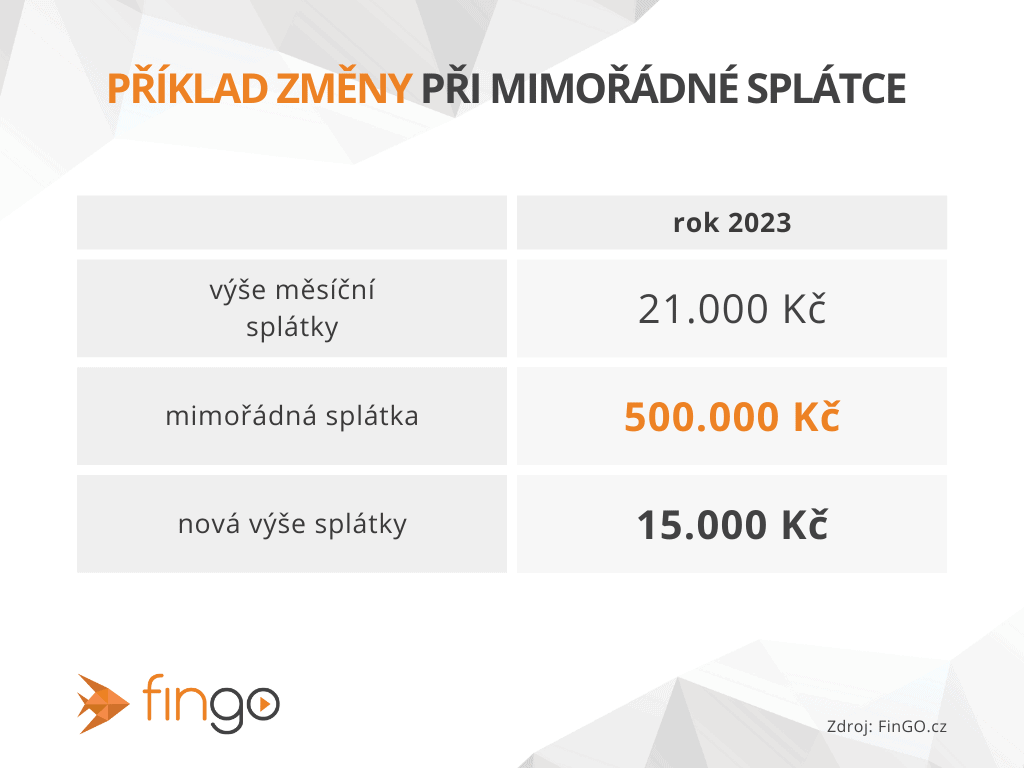

2. Provede mimořádnou splátku

Mimořádná splátka sníží jistinu a splátky tak budou nižší. Je ale celkem riskantní zbavit se všech úspor. Každý klient to proto musí důkladně zvážit.

Příklad: Klient má v roce 2023 jistinu ve výši 3 milionů Kč. 500 tisíc Kč uhradí jako mimořádnou splátku a výsledná měsíční splátka pak vychází na 15 tisíc Kč.

Jak se po skončení fixace hypotéky rozhodnout

Vždy si dopředu řekněte, co od refinancování očekáváte. Pokud vám vadí, že při delším splácení dáte ve výsledku více za úroky, pak pro vás nebude prodloužení splatnosti tím pravým.

Pokud ale potřebujete co nejnižší měsíční splátku, prodloužená splatnost splní vaše očekávání.

Tipy, jak se na konec fixace hypotéky připravit

- Vytvořte si finanční rezervu.

- Spořte na mimořádné splátky hypotéky, abyste mohli snížit dluh.

- Včas se zajímejte o své možnosti.

- Buďte v kontaktu s hypotečním poradce FinGO a nechte si spočítat novou výši splátek.