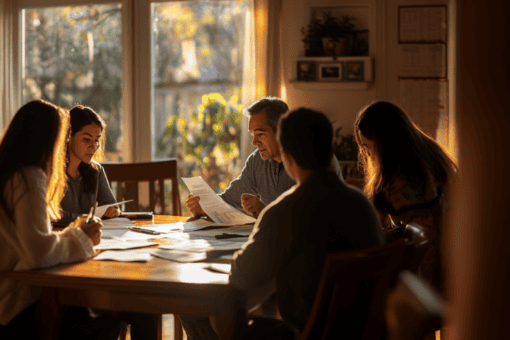

I když se vám může zdát, že je životní pojištění pro případ úmrtí a dalších rizik v dnešní době zbytečné, rozhodně to tak není. Naopak by ho měl mít každý. V životě se totiž může kdykoli něco přihodit. Pocit jistoty u příjmů a majetku je k nezaplacení a pro klidné spaní je naprosto zásadní.

Když dojde k nešťastné události, snadno vám a vaší rodině klesne příjem – ať už dočasně, nebo trvale. V horším případě pak příjem vypadne úplně a rodina může mít problém ho nahradit.

Co si ale vlastně pojistit? Měli byste mít hlavně životní pojištění pro případ úmrtí z jakýchkoliv příčin. K tomu je dobré si pojistit tzv. velká rizika, která na vás a vaši rodinu můžou mít zásadní dopad. Počítáme mezi ně pojištění invalidity, závažných onemocnění, trvalých následků úrazu nebo pracovní neschopnosti.

Dnes se společně podíváme na pojištění pro případ úmrtí a pojištění pro případ vážné nemoci.

Pojištění pro případ úmrtí

Riziko smrti si můžete sjednat buď z jakékoliv příčiny, nebo pouze úrazem. Druhá varianta je sice mnohem levnější, ale my doporučujeme pojistit si i nemoc – na ni totiž umírá podstatně více lidí.

U některých pojišťoven se setkáte i s pojmem „terminální stádium“. V tomto případě by vám pojišťovna vyplatila určité procento peněz dopředu. U této diagnózy je totiž vysoká pravděpodobnost, že dojde k úmrtí do 12 měsíců od data stanovené diagnózy.

Při pojištění ale záleží také na vašem povolání. Pokud jezdíte často na silnicích, zvažte připojištění úmrtí z důvodu autonehody. Některé pojišťovny tuto možnost dokonce nabízejí automaticky bez nutnosti připojištění.

Jakou pojistnou částku si sjednat

- To velmi záleží na vaší konkrétní situaci. Když jste sami a nemáte žádné závazky, sjednáte si pravděpodobně mnohem nižší částku, než když živíte rodinu a navíc splácíte hypotéku.

- Pojistnou částku pro rodinu si sjednejte ve výší 3–5násobku ročního příjmu. Pokud tedy máte měsíční příjem 30 000 Kč, volte částku 1–1,5 milionu Kč.

- K hypotéce je dobré připojistit variantu s klesající pojistnou částkou. Ta bude postupně klesat podle toho, jak se bude snižovat jistina úvěru.

Než si sjednáte životní pojištění, porovnejte si nabídku v naší speciální kalkulačce.

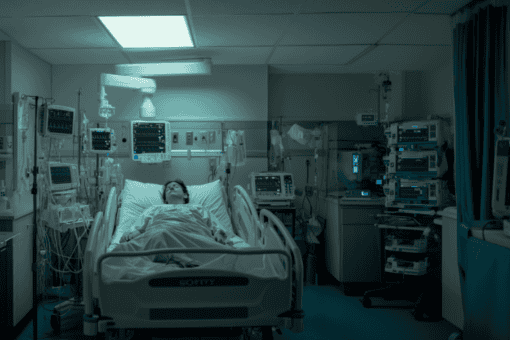

Pojištění pro případ vážné nemoci

Připojištění vážných nemocí najdete u pojišťoven v různých variantách:

- První možností je sjednat si základní balíček 3–4 nejběžnějších nemocí, mezi které patří zhoubný nádor, cévní mozková příhoda a infarkt myokardu. Některé pojišťovny k tomu nabízí i pojištění totálního selhání ledvin nebo roztroušené sklerózy.

- Další variantou je sjednat si komplexní rozsah pojištění. V tomto případě se ale pojišťovny liší jak množstvím diagnóz v pojistných podmínkách, tak způsobem plnění. Někde plní u všech diagnóz 100 %, jinde jen určité procento – riziko rozděluji na mírný, střední a extrémní rozsah.

Při výplatě pojistné částky nemusí riziko vždy končit. Některé pojišťovny vážné nemoci rozdělují do několika skupin, a pokud vyplatí peníze z jedné skupiny, tak ostatní skupiny pokračují dál. Patří sem například skupina kardiovaskulárních onemocnění, selhání důležitých orgánů, nervového systému nebo skupina nádorů.

Široké možnosti připojištění

Pojišťovny často nabízejí připojištění na onkologická onemocnění mužských nebo ženských orgánů, nabízejí speciální připojištění cukrovky, plní za vrozené vady u dětí nebo poskytnou finanční pomoc i při úmrtí rodičky při porodu.

Setkáte se ale i s tím, že vás pojišťovny odškodní za závažné následky po očkování nebo ženám zaplatí náklady na asistovanou reprodukci v případě, že ji už nehradí stát.

Některé pojišťovny nemají v pojistných podmínkách vyjmenované konkrétní diagnózy, za které klienty odškodní. Místo toho souhrnně plní za závažné zdravotní následky – ať už byla jejich příčina jakákoli. Může se jednat třeba o ztrátu sluchu a zraku, ochrnutí nebo amputaci končetin. Patří sem ale i ztráta mobility, následky selhání orgánů nebo rizikové operace, jako jsou transplantace životně důležitých orgánů.

Pozor na další parametry pojištění

Při sjednávání pojištění si důkladně přečtěte i další podmínky ve smlouvě, jakými jsou čekací doba, doba přežití a rodinná anamnéza.

- Čekací doba se počítá od doby uzavření smlouvy do stanovení diagnózy. V závislosti na pojišťovně se pohybuje v rozmezí 2–3 měsíců.

- Doba přežití je období, po které musí pojištěný zůstat naživu. Určuje se ode dne stanovení diagnózy nebo provedení operace. Pohybuje se od 15 do 30 dnů. Některé pojišťovny už tuto podmínku ale odstranily.

- Rodinnou anamnézu pojišťovny sledují hlavně u rakoviny, infarktu nebo cévní mozkové příhody. Člověk s takovou anamnézou si pojištění může uzavřít, ale často se mu zdraží pojistné.

Než uzavřete nové životní pojištění nebo to původní aktualizujete, poraďte se s odborníkem. Smlouvu s vámi projde a nastaví ji tak, aby vás co nejlépe chránila.

Kromě toho se podívejte také na náš článek, kde jsme pro vás přehledně sepsali všechny základní informace o životním pojištění.