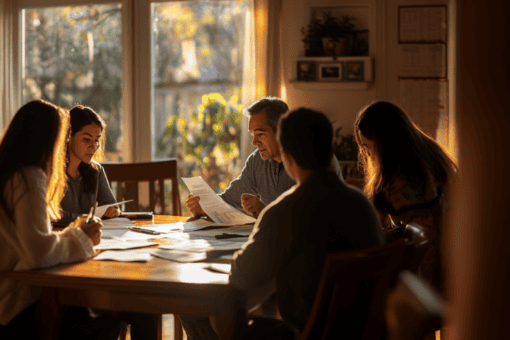

Většina lidí nemá adekvátní pojištění hypotéky pro případ nečekané události. Přitom vzít si hypotéku bez kvalitního pojištění je v dnešní době velký hazard. Ochranu příjmu nepodceňujte, jinak se může rodina snadno dostat do finančních problémů.

Máte nižší úrok díky bankopojištění? To nestačí!

Jednou z možností, jak si zajistit úvěr a navíc u banky získat slevu na úrokové sazbě, je takzvané pojištění schopnosti splácet neboli bankopojištění.

Dejte si na něj ale pozor! Banka vám sice dá slevu 0,1–0,2 % z úrokové sazby, ale pojištěná rizika budou dost omezená. Zpravidla si sjednáte balíček pojištění s riziky smrti a invalidity, ale většinou jenom 3. stupně. Výjimečně banka do pojištění zahrne i vážná onemocnění, ale vše jen s klesající pojistnou částkou.

Některé banky ve spolupráci s pojišťovnami nabízejí v rámci těchto balíčků možnost připojistit pracovní neschopnost nebo ztrátu zaměstnání. V takovém případě ale většinou plní až od 30. dne a maximálně 6 nebo 12 splátek.

Myslete také na to, že případné plnění z tohoto pojištění půjde rovnou bance na splacení úvěru. Žádné peníze se nedostanou k vám a vaší rodině.

Víte, na jakou částku si nastavit pojištění svého domu nebo bytu? Vyzkoušejte naši kalkulačku pro odhad ceny nemovitosti.

Pojištění hypotéky přes životní pojištění

U životního pojištění, které si uzavřete mimo úvěrovou smlouvu, je to jiné. Rizikové životní pojištění chrání hlavně vás, nikoli banku. Navíc vám poskytne širší pojistnou ochranu.

Můžete si zvolit vyšší pojistné částky a kombinovat je jak s klesající, tak i konstantní pojistnou částkou. Můžete si pojistit rizika, která v balíčcích bankopojištění nenajdete. Hlavně si ale celé pojištění nastavíte podle svých potřeb.

Dobře nastavené životní pojištění zajistí vaši rodinu v těžkých životních situacích. Pomůže splácet úvěr v případě vážného onemocnění nebo úrazu, nahradí příjem po dobu pracovní neschopnosti, vykryje potřebu dlouhodobé léčby nebo rehabilitace po úraze, případně doplní snížený příjem v případě invalidity a trvalých následků úrazu.

Je jen na vás, jestli z pojistného plnění splatíte hypotéku nebo jiné naléhavé výdaje.

Co když už smlouvu na životní pojištění máte?

Pokud máte už před hypotékou uzavřenou smlouvu na životní pojištění, nemusí to být problém. Často stačí smlouvu upravit, případně doplnit některá rizika.

Životní pojištění je flexibilní produkt. Můžete si doplnit rizika a pojistné částky v klesající variantě – ta pokryjí hypotéku. Rizika v konstantní variantě ve smlouvě dál zůstanou a zajistí příjmy rodiny. Takto obecně doporučujeme sjednat hlavně velká rizika jako smrt, invaliditu nebo velmi vážná onemocnění. V některých případech se vyplatí starou smlouvu nechat beze změny a pro potřeby hypotéky si sjednat nové pojištění.

V některých situacích je nejlepší celou smlouvu přepracovat, protože se na trhu mezitím objevily nové a zajímavější možnosti. Dejte si ale pozor na nové čekací lhůty a svůj zdravotní stav. Pohlídejte si také, jestli nemáte v původní smlouvě nějaký benefit, o který nechcete přijít.

Než začnete něco měnit nebo sjednávat, obraťte se proto na zkušeného finančního poradce, který vám pojistnou smlouvu zdarma zkontroluje. Díky němu se vám bude zase spát o něco lépe.