Chystáte se bydlet ve vlastním a hledáte nejvhodnější hypoteční úvěr? Mimo jiné se budete muset rozhodnout i o tom, jestli fixovat nebo nefixovat úrokové sazby, případně na jak dlouho si fixovaný úrok zajistit. A protože se tohle rozhodnutí výrazně promítne do výše vašich splátek, připravili jsme pro vás klíč, který vám s rozhodnutím pomůže.

- Co je to fixace úrokových sazeb

- Fixovaná hypotéka versus variabilní hypotéka

- Variabilní hypotéka a její výhody a nevýhody

- Krátkodobá fixace hypotéky a její výhody a nevýhody

- Dlouhodobá fixace hypotéky a její výhody a nevýhody

- Rozhodněte se správně a neplaťte zbytečně

- Nebojte se, se vším se dá pohnout

- Proč se při sjednání hypotéky obrátit na hypotečního poradce

Co je to fixace úrokových sazeb

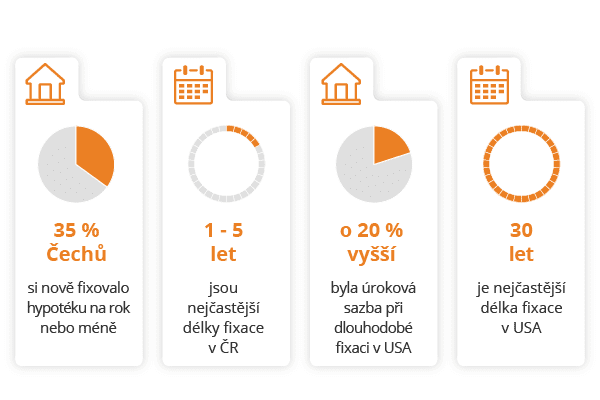

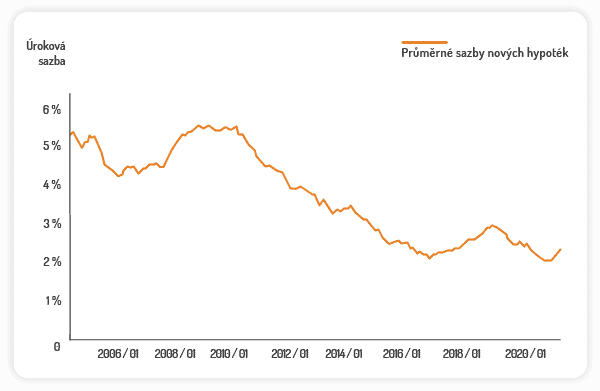

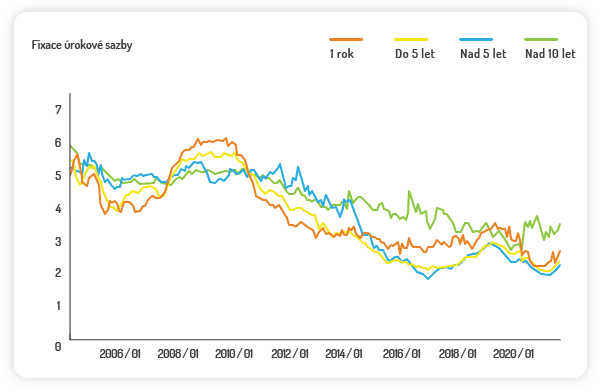

Trh s hypotékami se neustále vyvíjí a výrazný dopad na výši úrokových sazeb mají hospodářská politika vlády, měnová opatření České národní banky i ekonomický vývoj za našimi hranicemi. Úrokové sazby, které byly ještě nedávno běžně k dostání, jsou dnes už nedostupné, a dál rostou. V budoucnu se můžou s různou pravděpodobností vyvíjet směrem nahoru i dolu.

Aktuální nabídka hypoték je pak kompromisem bank mezi snahou poskytnou zákazníkům co největší jistotu a stabilitu při splácení, a zároveň netratit na vývoji na trhu. Při sjednání hypotéky si proto zároveň sjednáváte i dobu fixace. Tedy dobu, po kterou vám banka garantuje nezměněné podmínky splácení, ať se trh vyvíjí jakýmkoli směrem.

Na to, jakou dobu fixace (a jestli vůbec) zvolit, neexistuje jednoznačná odpověď. Proto se pojďme společně kouknout na to, co se vám vyplatí podle vašich individuálních možností.

Fixovaná hypotéka versus variabilní hypotéka

U fixované hypotéky si volíte dobu, po kterou máte zajištěné neměnné podmínky splácení. V závislosti na bance se může pohybovat od jednoho do patnácti let, některé instituce vám ale delší lhůty fixace vůbec nenabídnou. Po skončení doby fixace si domlouváte nové podmínky, ať už se stávající bankou, nebo s některou jinou.

TIP: Pokud vám doba fixace končí, koukněte se na naši stránku o refinancování hypotéky a nechte si poradit od odborníka.

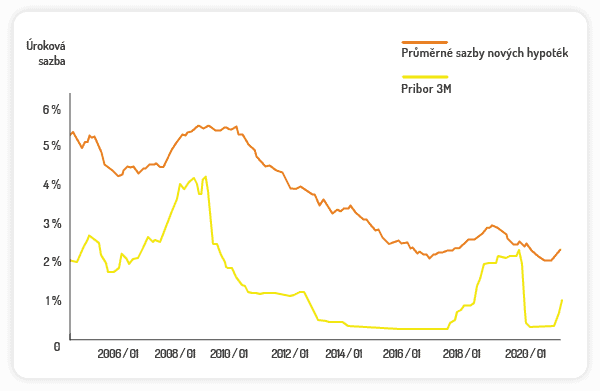

Oproti tomu variabilní (někdy také plovoucí nebo floatová) hypotéka vám neposkytuje žádnou jistotu a stabilitu a odvíjí se od aktuální situace na trhu. Vaše úroková sazba tak bude navázána obvykle na PRIBOR (Pražskou mezibankovní nabídkovou sazbu), a navýšená o marži banky.

Pražská mezibankovní nabídková sazba (PRIBOR) je sazba, za kterou si české banky jsou ochotné krátkodobě půjčovat mezi sebou. V závislosti na tom, na jakou dobu si půjčuje peníze vaše banka, se PRIBOR směrodatný pro výši vaší úrokové sazby může měnit každý měsíc, čtvrtrok nebo třeba každý rok. Tuto dobu jasně rozeznáte z označení: PRIBOR 1M (každý měsíc), PRIBOR 3M (každý čtvrt rok), PRIBOR 12M (každý rok).

Variabilní hypotéka a její výhody a nevýhody

Variabilní hypotéka nabízí nejmenší jistotu vám a největší jistotu bance. Protože se banky nemusí „pojišťovat“ proti budoucímu riziku, zpravidla vám při sjednání variabilní hypotéky nabídnou výrazně nižší úrokovou sazbu. V závislosti na dalším vývoji ale můžete platit někdy více, někdy méně než lidé s fixovanou hypotékou.

| Výhody variabilní hypotéky | Nevýhody variabilní hypotéky |

| výhodnější aktuální podmínky při sjednání hypotéky | žádná ochrana při nepříznivém vývoji trhu |

| při příznivém vývoji trhu klesají vaše úroky | nestabilita, nejistota ohledně budoucích splátek |

| flexibilita |

Pokud se setrvání v režimu variabilní hypotéky stane nevýhodným, banky obvykle povolí její předčasné splacení a přechod na fixovanou hypotéku. V tom okamžiku ale už můžete fixovat vyšší úrokové sazby než ve chvíli, kdy jste si hypotéku brali.

Jestliže zvažujete variabilní hypotéku, určitě byste po svém boku měli mít zkušeného finančního poradce. Ten dokáže lépe predikovat budoucí vývoj a včas vám najít výhodnější řešení, pokud by se trh vyvíjel nepříznivě.

Krátkodobá fixace hypotéky a její výhody a nevýhody

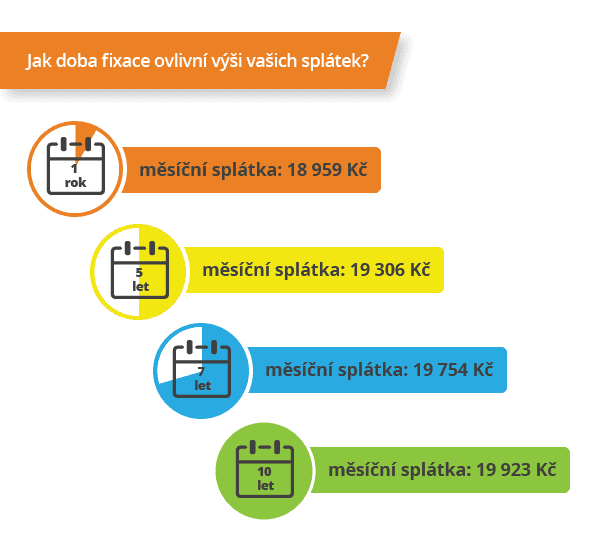

Při krátkodobé fixaci úrokových sazeb hypotéky je riziko na straně banky stále poměrně malé. Bude vám proto ochotná nabídnout nižší úrokové sazby než při dlouhodobé fixaci. Při příznivém vývoji trhu si navíc po skončení fixace budete moci sjednat výhodnější podmínky, případně hypotéku předčasně splatit. Při nepříznivém vývoji trhu ale po konci fixace budete čelit vyšším úrokovým sazbám a vyšším měsíčním splátkám.

| Výhody krátkodobé fixace | Nevýhody krátkodobé fixace |

| nižší úrokové sazby oproti dlouhodobé fixaci | menší ochrana při nepříznivém vývoji trhu |

| při příznivém vývoji možnost výhodně refinancovat | menší jistota ohledně budoucích splátek |

| flexibilita po skončení fixace |

Dlouhodobá fixace hypotéky a její výhody a nevýhody

Při dlouhodobé fixaci hypotéky nese banka velký podíl rizika, že se trh bude vyvíjet nepříznivě. Může se jí totiž stát, že si peníze bude půjčovat za vyšší úrok, než který ji budete splácet vy. Aby se proti tomuto riziku pojistila, zpravidla úrokové sazby při dlouhodobé fixaci zvýší. Vy naproti tomu získáte jasný výhled do budoucnosti, a to až na patnáct let dopředu.

S vyšší jistotou se na druhé straně váže nižší flexibilita. Pokud se situace na trhu zlepší a úrokové sazby na mezibankovním trhu klesnou, nebo pokud se změní vaše situace a vy budete potřebovat hypotéku předčasně splatit nebo refinancovat, narazíte na problémy. Předčasné splacení fixované hypotéky je totiž spojeno se sankcemi, kvůli kterým se vám tato operace výrazně prodraží.

Na druhou stranu Česká národní banka začala přísně regulovat poplatky spojené s předčasným splacením hypotéky. Aktuálně už vám banky mohou účtovat u nově sjednaných (nebo refinancovaných) úvěrů pouze administrativní poplatek, který se pohybuje v řádek stovek, nebo nižších jednotek tisíců korun. Přechod k novému poskytovateli hypotéky tedy výrazně zlevnil a dlouhých fixací už není potřeba se tolik bát.

| Výhody dlouhodobě fixované hypotéky | Nevýhody dlouhodobě fixované hypotéky |

| ochrana před nepříznivým vývojem trhu | vyšší úroková sazba při sjednání hypotéky |

| stabilita a jasný výhled do budoucnosti | smluvní pokuty v případě předčasného splacení |

Rozhodněte se správně a neplaťte zbytečně

Tak: vypadá to, že každá varianta má svoje světlé a tmavé stránky. Jak se v tom vyznat a nešlápnout vedle?

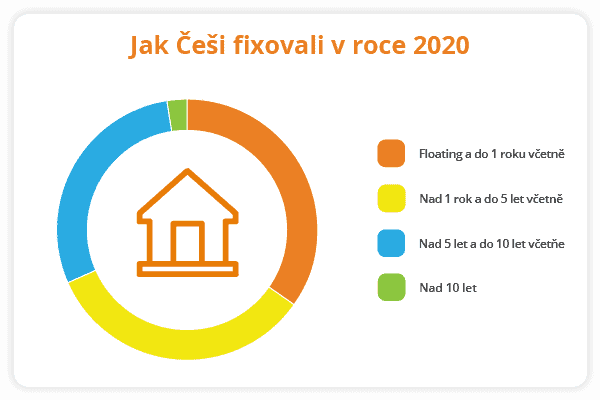

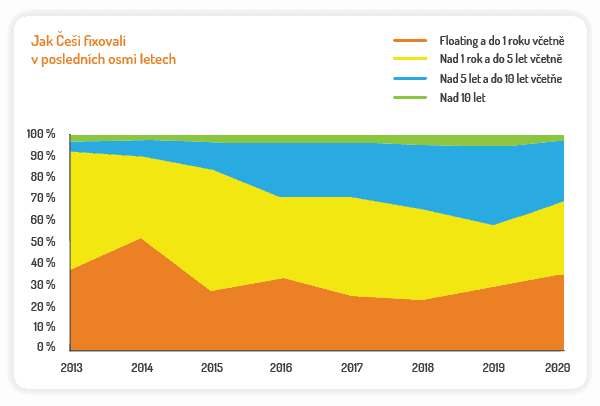

1. Poraďte se s finančním poradcem ohledně prognózy trhu

Prognóza trhu s úrokovými sazbami je vždycky nejistá. Zkušený finanční poradce vám přesto bude schopný poskytnout určitý vhled do toho, co může nastat. Například během pandemie začaly centrální banky (včetně té české) výrazně snižovat úrokové sazby ve snaze „nedorazit“ už tak těžce zkoušený trh. Pro bonitní klienty (pandemií nezasažené) se tak otevřela možnost poměrně výhodných hypoték, a vzrostl proto i zájem o dlouhodobě fixované hypotéky. Když se ale svět začal propadat do hluboké inflace, ČNB iniciovala několikeré zvýšení úrokových sazeb ve snaze zajistit měnovou stabilitu. Banky zareagovaly a úrokové sazby hypoték tak začaly růst.

Koukněte se, jak se pohybují úroky nyní a jak vysokou měsíční splátku to znamená.

2. Zvažte svoje rezervy a schopnosti

Kromě dalšího vývoje trhu byste ale taky neměli zapomenout zvážit svoje vlastní možnosti tváří v tvář budoucímu vývoji. Hospodaříte každý měsíc se stabilním, ale napnutým rozpočtem? Pak pro vás i krátkodobý vzrůst sazeb může znamenat velké riziko neschopnosti splácet. V takovém případě raději sáhněte po jistotě a zabezpečte se dlouhodobě fixovanou úrokovou sazbou hypotéky.

3. Nekácí se vám židle pod nohami?

Banka při poskytování hypotečního úvěru pečlivě zvažuje bonitu každého klienta a měla by si být víceméně jistá, že budete schopní hypotéku splácet. Pokud se ale obáváte, že by vás v budoucnu mohly potkat velké otřesy, volte spíše krátkodobější fixaci a ponechte si volné ruce pro případné předčasné splacení hypotéky.

TIP: Podmínky pro poskytnutí hypotéky v roce 2022 výrazně zpřísnily. To by vám mělo dát větší jistotu toho, že pokud úvěr dostanete, budete ho schopní splácet, na druhou stranu poskytnutý úvěr může být menší, než byste chtěli. Vyzkoušejte, na jak vysokou hypotéku dosáhnete na základě měsíčního příjmu.

4. Mladým se dlouhodobá fixace nevyplatí

Pokud si pořizujete první bydlení a kupujete například byt 1+kk, není pravděpodobné, že v něm vydržíte dalších 10 let. Také pokud se stěhujete do většího bytu, ale chcete si v blízké budoucnosti postavit vlastní dům, není pro vás dlouhodobá fixace vhodná. Plánujte tedy dopředu, a pokud si nejste jistí, jak se vaše životní situace bude vyvíjet, zvolte raději flexibilnější režim.

Nebojte se, se vším se dá pohnout

Pořád si nejste jistí, do jaké skupiny byste sami sebe zařadili? Nebojte se toho, že se nesmyslně uvážete a už s tím nic nehne. Ze zákona totiž máte nárok na předčasné splacení části hypotéky, a to až do výše 25 % z celkové výše úvěru a bez jakýchkoli poplatků. Tato mimořádná splátka je možná vždy měsíc před výročím uzavření smlouvy. Také mimo výročí šly poplatky spojené s předčasným ukončením hypotéky díky regulacím ČNB v posledních letech výrazně dolů.

Proč se při sjednání hypotéky obrátit na hypotečního poradce

Sjednání hypotéky je velký krok, který ovlivní váš život na dlouhou dobu. Doporučujeme vám zvolit si při tomto kroku zkušeného partnera, který ví, co všechno vzít v rozhodovacím procesu v úvahu. U FinGO vám navíc váš hypoteční poradce nejenom pomůže s celým procesem sjednání hypotéky a díky digitálním nástrojům vám ušetří spoustu pobíhání po pobočkách bank, ale dlouhodobě vás bude podporovat v celém procesu splácení. Pohlídá za vás možnosti refinancování, prognózy na trhu a pomůže při jakýchkoli případných nesnází. To vše je pro vás zdarma.