S novými produkty začíná být důchodové spoření zajímavější. Zatímco DIP (Dlouhodobý investiční produkt) nabízí investorům větší flexibilitu a možnosti výběru investičních fondů s potenciálem vyššího výnosu, DPS (Doplňkové penzijní spoření) se vyznačuje jednodušší, avšak méně výnosnou strategií s vyššími poplatky.

Zajímá vás, jak si bezpečně a efektivně spořit na důchod? Zaměříme se na dynamické a konzervativní strategie spoření. Odhalíme také nejčastější chyby ve spoření na důchod a rozšířené mýty, které mohou vaše finanční plány ohrozit. Připravte se na budoucnost chytře a s přehledem.

- Největší rizika a benefity v důchodovém spoření: DIP a DPS

- Dynamické strategie

- Konzervativní strategie

- Největší rizika a benefity jednotlivých strategií důchodového spoření

- Nejčastější chyby ve spoření na důchod

- V jakém věku nejpozději je vhodné na spoření na důchod myslet?

- V čem je rozdíl mezi zaměstnanci v různých platových skupinách nebo třeba OSVČ?

- Jaké jsou další možnosti spoření na penzi?

- Má smysl začít spořit už dětem?

- Investiční životní pojištění

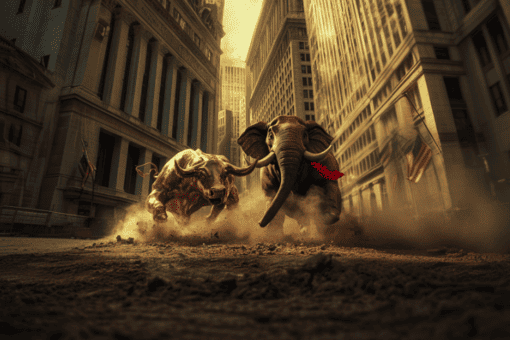

Největší rizika a benefity v důchodovém spoření: DIP a DPS

U investic vždy bylo, je a bude největším rizikem očekávané zhodnocení a výkyvy na trzích v čase. Ale na druhou stranu, pokud jsem ochoten riziko akceptovat, tak např. akcie jsou jediným aktivem, které za posledních více než 100 let poráží inflaci.

U DIP mám jako investor oproti DPS velkou výhodu v možnostech výběru fondů a jejich individuální alokaci – ať už jsou to nízkonákladová ETF, nebo dividendové akcie, či akcie tematické.

DPS v tuto chvíli plošně umožňují pouze strohý výběr ze tří základních strategií:

- konzervativní,

- vyvážené

- a dynamické.

Navíc si účtují 15% poplatek z výnosů, které penzijní společnost vygeneruje. Takovýto výkonnostní poplatek u investic většinou nenajdete.

Dynamické strategie

Nejoblíbenějším a nejatraktivnějším řešením jsou aktuálně určitě nízkonákladové ETF strategie v kombinaci s dividendovými tituly.

Pokud vám zbývá více než 15 let pro investování nebo spoření, tak obecně platí, že si můžete dovolit investovat více jak 80 % aktiv čistě do akciových titulů. Čím kratší máte potom investiční horizont, tím je důležitější portfolio více zkombinovat a „zkonzervativnit“ – např. s pomocí fondů zaměřených na státní dluhopisy či korporátními dluhopisy s investičním ratingem, nemovitostními fondy, popř. hotovostí.

Sečteno podtrženo, pokud mi vám do 45 let, neváhejte investovat dynamicky, jelikož v historii neexistuje žádné patnáctileté období, během kterého by investor na akciích prodělal.

Konzervativní strategie

Konzervativním nástrojům by se měl vyhnout velkým obloukem každý, kdo má střednědobý či dlouhodobý investiční horizont – tedy pět a více let.

Můžete se tím okrást o pěkné výnosy a zůstane vám jen ten vrabec v hrsti. Tudíž, konzervativní strategie jsou vhodné pro lidi, kteří mají maximálně do pěti let před výběrem a ukončením spoření, nebo například pro klienty, kteří čerpají rentu.

👉 Přečtěte si náš článek Jak si vylepšit spoření na důchod

Největší rizika a benefity jednotlivých strategií důchodového spoření

Obecně platí klasický investiční trojúhelník: pokud chcete vyšší výnos, musíte akceptovat vyšší riziko a třeba i nižší likviditu investovaných prostředků. Pokud jste stále např. ve starém penzijním připojištění („transformovaném fondu“): máte sice garanci nezáporného zhodnocení od penzijní společnosti, ale platíte za to dost drahou daň ve formě zhodnocení pohybujícího se v průměru kolem pouhopouhých 0-1 % ročně.

Máte tudíž absolutní jistotu prodělku oproti inflaci a jedná se v delším horizontu o ekonomickou sebevraždu. Takových spořitelů přitom v Čechách je stále kolem dvou milionů.

Nejčastější chyby ve spoření na důchod

Určitě každý, komu je méně než 50 let, tak dělá obrovskou chybu, pokud se ještě nepřesunul ze starého transformovaného fondu do doplňkového penzijního spoření. DPS nejenom, že od svého založení poráží inflaci, ale také má např. nespornou výhodu v tom, že při výběru nedaním příspěvky zaměstnavatele.

Největším mýtem aktuální doby je, že si obrovská spousta lidí myslí, že byla zrušena možnost si vybrat penzijko v šedesáti letech celé najednou; tato možnost stále je, a to jak ve starých transformovaných fondech, tak v DPS. Od 1. 7. se ale např. zruší státní příspěvky pro lidi, kteří již pobírají starobní důchod.

👉 Přečtěte si také rozhovor: Komu se založení DIP vyplatí nejvíce?

V jakém věku nejpozději je vhodné na spoření na důchod myslet?

Nejzazší doba pro založení spoření nebo investování na penzi je v 50 letech. Nejlepší je ale začít od té doby, kdy si můžete ukládat alespoň 500 Kč pro získání státní podpory.

Pokud začnete brzy, získáte v čase složené úročení, které může vaše vklady klidně až zpětinásobit. Proto vůbec není od věci zakládat klidně malým dětem už penzijka a v osmnácti letech mají možnosti si z toho jednu třetinu prostředků bezsankčně vybrat.

V čem je rozdíl mezi zaměstnanci v různých platových skupinách nebo třeba OSVČ?

Nejvíce by si obecně měli odkládat OSVČ kvůli svým často nízkým odvodům do systému, a v důsledku toho nízko vyměřenému starobnímu důchodu. Takže zde doporučujeme v rámci finančních možností využívat na maximum penzijko – tedy 1700 Kč měsíčně – 340 Kč státní podpora, a dále 4 000 Kč/měsíc v rámci DIP pro maximální daňovou úlevu.

Jaké jsou další možnosti spoření na penzi?

100 % DIP, případně v rozumném procentu (max. 10–15 %) z hodnoty mého investičního portfolia zlato.

Má smysl začít spořit už dětem?

Dětem je třeba začít odkládat nějakou částku, aby byla rezerva pro financování např. soukromé školy, zahraničního studia, nebo pomoci s koupí prvního bydlení. Pro tyto účely doporučujeme určitě řešení skrze nízkonákladové ETF strategie, a začít rovnou i s penzijkem na 500 Kč/měsíc. Zbytek do investic.

Investiční životní pojištění

Investiční životní pojištění rozhodně na spoření na penzi nedoporučujeme. Je to jeden z nejhorších produktů na investování/spoření po kterém můžete sáhnout. Se svou vysokou nákladovostí, nízkou transparentností a malými možnostmi alokace aktiv se jedná o vůbec nejhorší produkt, který můžete svému dítku založit.

Pokud řešíte zabezpečení na penzi, rádi vám pomůžeme se správným nastavením produktů. Nechte nám na sebe kontakt a naši poradci se vám co nejdříve ozvou.