Životní pojištění jako pilíř finanční jistoty

Zdraví a rodina jsou tím nejcennějším, co máme. Přesto na jejich ochranu často zapomínáme. Přemýšleli jste někdy, co by se stalo, kdybyste nemohli pracovat nebo kdyby váš příjem v rodině náhle vypadl? Ať už řešíte hypotéku, finanční závazky, nebo chcete zajistit své blízké, životní pojištění představuje klíčový nástroj pro zvládnutí nečekaných situací.

- Příběh, který může být váš

- Jak jsou na tom statistiky

- 3 hlavní důvody, proč se rozhodnout pro životní pojištění

- Vážná onemocnění – nejčastější diagnózy

- Bankovní vs. individuální životní pojištění: Které je lepší?

- Jak vybrat správné životní pojištění?

- Co při výběru životního pojištění zohlednit?

- Časté chyby při uzavírání pojistky

- Progresivní plnění a další připojištění

- Nepodceňujte rizika

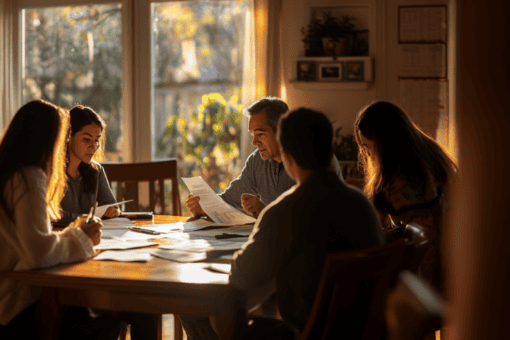

Příběh, který může být váš

Představte si paní Hanu, matku dvou dětí. Manžel odjel do práce jako obvykle. Bohužel měl autonehodu. Když se večer nevrátil, její život se v jediném okamžiku obrátil vzhůru nohama. Kromě nesmírného zármutku musela řešit otázku, jak zaplatí hypotéku a uživí rodinu. Naštěstí měli uzavřené životní pojištění, díky kterému mohla splatit celý zůstatek hypotéky. Jen díky životní pojistce mohla paní Hana v klidu splatit hypotéku a zajistit, že děti budou mít kde vyrůstat.

Jak by to vypadalo bez pojištění? Rodina by byla nucena prodat byt a hledat levnější bydlení. K takovému stresu by už těžko zvládala emoční vypětí ze ztráty blízkého.

🌱 Víte, proč si sjednat životní pojištění již v mládí?

Jak jsou na tom statistiky

- V roce 2023 bylo v České republice evidováno 2,535 milionu případů dočasné pracovní neschopnosti, z nichž 92 % bylo způsobeno nemocí či karanténou, zbytek úrazy. (Český statistický úřad)

- Průměrná délka trvání jednoho případu pracovní neschopnosti vzrostla na 31,4 dne. (ČSÚ Statistika & MY)

- Podle údajů Státního úřadu inspekce práce bylo v roce 2023 zaznamenáno 797 závažných pracovních úrazů. (SUIP)

- Co se týče příčin invalidity, 4 % případů jsou způsobena úrazy, zatímco 96 % je důsledkem nemoci.

- Průměrný invalidní důchod ve III. stupni činí 15 633 Kč, což často nepokrývá ani základní životní náklady.

👉 Potřebujete se nejdříve zorientovat, jaké jsou typy životního pojištění?

3 hlavní důvody, proč se rozhodnout pro životní pojištění

- Finanční podpora při ztrátě příjmu

Invalidita nebo dlouhodobá pracovní neschopnost může znamenat až 70 % pokles příjmu. Například průměrný invalidní důchod často nestačí ani na splátky hypotéky. - Rychlé plnění pro rodinu

V případě úmrtí poskytne životní pojištění finanční pomoc dříve, než se dokončí dědické řízení. Tyto prostředky nejsou zatíženy daní, což je velkou výhodou. - Pokrytí dluhů a závazků

Správně nastavená pojistka zajistí, že vaše dluhy nezatíží vaše blízké. Můžete si vybrat plnění, které pokryje nejen hypotéku, ale třeba i náklady na léčbu nebo výchovu dětí.

🍎 Potřebujete životní pojištění kvůli hypotečnímu úvěru? Přečtěte si důležitou radu.

Vážná onemocnění – nejčastější diagnózy

Mezi nejčastější diagnózy vážných onemocnění patří rakovina, infarkt, mrtvice a roztroušená skleróza, které tvoří 92 % pojistných událostí.

Průměrné náklady na léčbu onkologických pacientů dosahují miliardy ročně, což ukazuje na obrovský dopad těchto onemocnění.

👵 Věděli jste, že existuje také pojištění dlouhodobé péče?

Bankovní vs. individuální životní pojištění: Které je lepší?

Životní pojištění si můžete sjednat v bance při úvěru nebo individuálně. Jaké jsou rozdíly?

- Bankovní pojištění:

- Kryje hlavně smrt a invaliditu.

- Částka na úvěr klesá, jak splácíte, což může být problém u dalších závazků.

- Plnění je vinkulováno ve prospěch banky – peníze nemůžete použít jinak.

- Individuální pojištění:

- Pojistnou částku si určíte sami, kryje i další rizika, např. vážné nemoci.

- Plnění jde přímo vašim blízkým, které určíte.

- Smlouvu si můžete přizpůsobit, například zahrnout i děti.

💡 Srovnejte si nabídky životního pojištění pro různé situace v naší kalkulačce.

Jak vybrat správné životní pojištění?

- Analyzujte své závazky a příjmy

Myslete na své dluhy a pravidelné výdaje. Mějte jasno, kolik by vaše rodina potřebovala k udržení životní úrovně. - Zvažte životní situaci

Máte děti, hypotéku nebo aktivně sportujete? Pojištění lze přizpůsobit přímo vám – například zvýšit krytí úrazů pro sportovce. - Nešetřete na klíčových připojištěních

Například invalidita tvoří 96 % všech případů z důvodu nemoci. Trvalé následky úrazu jsou pouze ve 4 % případů. Je tedy důležité nastavit pojistku tak, aby kryla i méně časté, ale devastující situace. - Flexibilita je klíčová

Život se mění, a stejně tak by mělo být flexibilní vaše pojištění. Přidávejte připojištění nebo měňte pojistné částky dle potřeby.

Pojistná suma by měla zohledňovat nejen dluhy, ale i výchovu dětí, běžné výdaje a dlouhodobé cíle. Například náklady na výchovu dítěte do 18 let činí zhruba 1,6 milionu Kč.

🏃♀️🏃 Jak na pojištění sportovců?

Co při výběru životního pojištění zohlednit?

- Připojištění pro vážná onemocnění

Vážná onemocnění, jako rakovina, mrtvice nebo infarkt, mohou znamenat dlouhé období léčby, vysoké výdaje na zdravotní péči a výpadek příjmu. Některé pojistky zahrnují progresivní krytí pro konkrétní diagnózy, což vám poskytne více peněz při těžším průběhu nemoci. - Trvalé následky úrazu

Tento typ připojištění se zaměřuje na úrazy, které vás omezí v běžném životě nebo práci. U sportovců nebo fyzicky aktivních lidí by měl být tento typ krytí prioritou. - Invalidita a pracovní neschopnost

Ztráta pracovní schopnosti má obrovský dopad na finanční stabilitu. Připojištění invalidity pokrývá výpadek příjmu a pomáhá financovat léčbu nebo úpravy bydlení. - Flexibilní balíčky rizik

Mnoho pojišťoven nabízí možnost rozdělit pojistné krytí do balíčků podle typů rizik (např. nádorová onemocnění, srdečně-cévní choroby). Díky tomu pojištění pokračuje i po první pojistné události z jiného balíčku.

Časté chyby při uzavírání pojistky

Mnoho lidí nechává pojistky bez úpravy i desítky let, aniž by je přizpůsobovali své aktuální situaci. Častou chybou je také nedostatečné vyplnění zdravotního dotazníku, což může vést k zamítnutí plnění.

🤒 Existuje i životní pojištění bez zkoumání zdravotního stavu. Podívejte se na velké srovnání.

Progresivní plnění a další připojištění

Progresivní plnění je speciální forma pojistného krytí, která zajišťuje, že při vážných nebo trvalých následcích úrazu získáte několikanásobek sjednané pojistné částky. Tento princip zohledňuje závažnost tělesného poškození a pomáhá zmírnit dopady na váš život a finance.

Připojištění pro vážné úrazy nebo trvalé následky úrazu s progresivním plněním může několikanásobně zvýšit vyplacenou částku. Například při ztrátě zraku na obě oči může být vyplaceno až 5 milionů Kč díky progresi 500 %. Progresivní plnění je obzvlášť důležité u úrazů, které mohou výrazně změnit váš život, jako je ztráta končetiny, ochrnutí nebo těžké poranění mozku.

Zvažte, jaké následky by měl úraz na váš život. Progresivní plnění může pokrýt nejen léčbu, ale i ztrátu schopnosti vykonávat vaše povolání.

🤱 Jak pojistit děti proti úrazu?

Nepodceňujte rizika

Invalidita nebo dlouhodobá nemoc může znamenat snížení příjmů až o 70 %. Například pracovní neschopnost poskytuje nemocenskou dávku ve výši 60–72 % denního vyměřovacího základu.

Životní pojištění není zbytečný luxus, ale klíčový krok k ochraně vaší rodiny. Kontaktujte odborníky z FinGO, kteří vám pomohou se správným nastavením nebo si rovnou sami online porovnejte nabídky přímo na míru.